发布日期:2024-11-12 23:02 点击次数:206

并购六条推出至今正规按月配资平台,A股并购重组活跃度明显提升。四川双马(000935.SZ)一则近16亿元跨界生物医药的公告点燃了市场情绪,10月22日四川双马涨停收盘。

四川双马是一家从事私募股权投资及建材的公司,本次收购标的深圳市健元医药科技有限公司(以下简称“深圳健元”)是一家多肽原料药生产企业,是一家当前火热的GLP-1概念公司。交易完成后,四川双马将生物医药业务纳入业务板块。

证券之星注意到,转型股权投资的四川双马依旧深受原有主业下行的拖累,今年中报营利均双位数下滑。而押注多肽原料药龙头被视为新的“破局”尝试。

不过,此次收购对于四川双马而言,资金压力不可小觑,其中有六成来自银行并购贷款。更为值得关注的是,得益于GLP-1靶点多肽类药物在全球市场的快速增长,深圳健元的整体营业收入近年来实现了显著增长。而前期,通过一系列的资金注入与债务重组,深圳健元的财务状况明显改善,不免有“美化”数据之嫌,这也给并购后的整合效果打上一个问号。

六成资金靠银行并购贷款

根据公告,四川双马拟使用自有及自筹资金以总计15.96亿元的交易价格向深圳市星银医药有限公司(以下简称“星银医药”)及深圳市星银投资集团有限公司(以下简称“星银集团”)购买其所持有的深圳健元92.1745%的股权。交易完成后,四川双马将持有深圳健元92.1745%的股权,深圳健元将成为其合并报表范围内的控股子公司。

证券之星注意到,这笔收购十分考验四川双马的资金实力。根据公告,四川双马以自有资金支付不低于6.38亿元。其余部分在股权转让协议签署后,分别向渤海银行股份有限公司、招商银行股份有限公司、民生银行股份有限公司、兴业银行股份有限公司等金融机构申请金额不超过9.58亿元的并购贷款,担保方式包括但不限于以交易标的深圳健元92.1745%股权作为质押。也就是说,四川双马自有资金支付仅占四成,六成靠“借”。

公告中,四川双马还强调,“并购贷款的还款来源为标的及公司经营活动产生的现金流。公司目前经营活动现金流良好,财务状况稳健,本次收购预计不会对公司的正常生产经营活动造成影响。”

四川双马贷款也要推进的并购,标的与GLP-1赛道有关。资料显示,深圳健元成立于2009年,是一家多肽产品的自主研发、生产、销售与定制研发生产相结合的生物医药企业。为深圳健元带来最多收入的就是“多肽类原料药业务”。

据公告,多肽类原料药产品主要包括司美格鲁肽、替尔泊肽、利拉鲁肽、地加瑞克和缩宫素等20多个品种,其中司美格鲁肽、替尔泊肽等5个品种已完成美国FDADMF备案。

近年来,多肽大单品频出,产业链随之迎来风口。据全球头部咨询公司Frost&Sullivan预测,全球多肽类药物市场规模已由2018年的607亿美元增长至2023年的895亿美元,并有望增长到2028年的1890亿美元。其中,中国多肽类药物市场规模将从2023年的597亿元增长至2028年的1360亿元。

对于多肽行业的前景,四川双马研判:“预计未来将有更多多肽创新药物获批上市,进一步推动市场的扩容和行业的繁荣。随着研发技术的不断进步和市场需求的持续增长,处于快速发展期的多肽行业有望成为生物医药领域的重要支柱。同时,随着企业对医药外包服务渗透率的不断提升,将为以多肽原料药及CDMO业务为核心的企业带来高速的增长机遇。”

“公司将通过本次收购,实现对现有业务的突破,收购后会利用目标公司成熟的管理团队、研发团队及销售团队,发挥自身的管理优势,实现目标公司业务不断发展壮大,扩展在生物医药行业的布局,形成新的业务模式和盈利模式”,四川双马如是说。

标的被疑前期“优化”财务指标

得益于GLP-1靶点多肽类药物在全球市场的快速增长,深圳健元的整体营业收入近年来实现了显著增长。

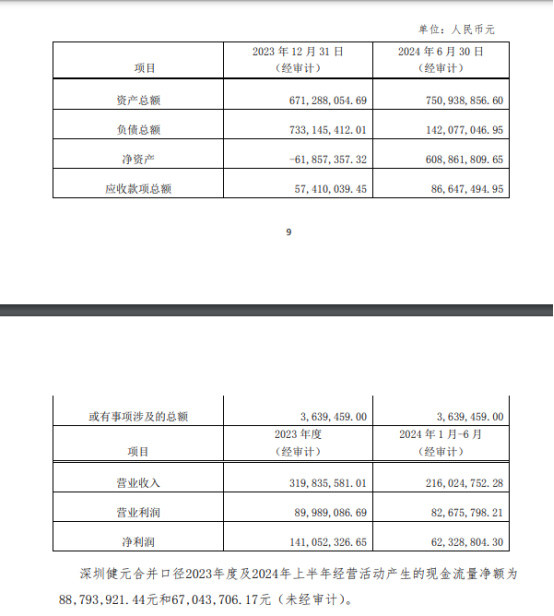

经审计的合并口径下,深圳健元2023年及2024年上半年营业收入分别为3.2亿元和2.16亿元,净利润分别为1.41亿元和6232.88万元。据未经审计数据,2023年及2024年上半年,深圳健元经营活动产生的现金流量净额分别为8879.39万元和6704.37万元。

亮丽业绩背后,难逃深圳健元财务数据被“优化”的质疑。据悉,深圳健元、湖北健翔及深圳健翔(三家公司合称“公司集团”,湖北健翔及深圳健翔为深圳健元子公司)此前曾欠星银医药一笔巨款,截至2024年6月30日,公司集团共欠星银医药借款本金4.56亿元,以及未偿还利息1.52亿元,借款本金及利息合计6.08亿元。

在公告中,星银医药同意豁免自2024年7月1日起至偿还之日产生的应付利息,以及自借款到期日起至偿还之日期间产生的违约金。

2024年10月,深圳健元股权重组时,星银医药以6.08亿元向深圳健元注资,深圳健元分别向深圳健翔及湖北健翔注资,注资完成后,公司集团于同月向星银医药归还了前述借款本金及利息。

稍早前,湖北健翔于2024年3月为星银医药在中国银行的7000万元授信额度提供了连带责任担保;深圳健元、湖北健翔于2024年6月为星银医药在建设银行的1亿元授信额度提供了连带责任担保,前述担保事项将于交割日前解除完毕。

截至2023年12月31日,深圳健元负债总额为7.33亿元,净资产为-0.62亿元。截至今年6月30日,深圳健元负债总额变成只有1.42亿元,净资产为6.09亿元。

分析指出,“一进一出,星银医药直接将负债转给了自身,美化了深圳健元的财务报表,转让获得巨额收益,又可以偿还自身负债,而四川双马也拿到了自己想要的GLP-1概念,成了‘并购重组’概念。”

中报净利降超七成

押注多肽赛道背后,四川双马业绩承压显著。

下一步该怎样走,成了韦清文、李汉朝以及李汉荣3位联合创始人的心病。

四川双马作为一家从事产业投资及管理和私募股权投资基金管理的上市公司,目前主要管理的资产包括建材生产制造企业及私募股权投资基金管理公司。四川双马成立于1998年,于1999年8月上市。

2024年半年报显示,四川双马实现营收4.82亿元,同比下降14.08%;归母净利润1.13亿元,同比下降75.06%。

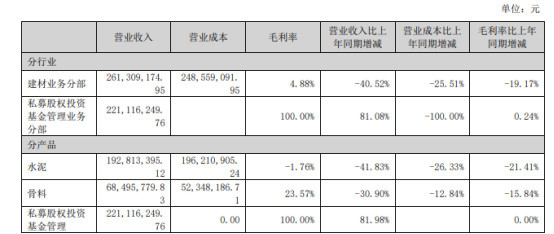

分行业,尽管建材业务收入仍占据半壁江山,但下滑幅度明显。今年上半年,四川双马

建材业务分部收入为2.61亿元,同比下降40.52%,收入占比由去年同期的78.25%降至54.17%。

分产品看,水泥和骨料今年上半年营业收入分别为1.93亿元、6849.58万元,分别同比下降41.83%、30.9%。水泥、骨料的毛利率分别为-1.76%、23.57%,同比下降21.41%、15.84%。

原因为水泥行业态势仍旧低迷,四川双马所在西南地区水泥、骨料市场今年整体偏于疲软,产品供需结构未发生根本性转变,产品销售价格比去年同期均出现显著下滑。

相比之下,四川双马的股权投资业务的营收同比增长81.98%。公告称,四川双马目前总在管基金规模近280亿元,在新能源、半导体、先进制造等投资领域取得了良好的成效,子公司西藏锦合上半年实现净利润1.79亿元。值得一提的是,股权投资收益波动较大正规按月配资平台,2023年上半年该业务营收出现同比下滑。(本文首发证券之星,作者|刘凤茹)